In deze casestudy wil ik jou meenemen in mijn aankoop van de AEX index. Eigenlijk moet ik zeggen aankopen, want maandelijks investeer ik 10% van mijn inkomsten in de AEX. Dat ik iedere maand 10% investeer in de AEX is niet zomaar een wild idee van mij. Ik heb een zorgvuldige analyse gemaakt en nauwkeurig een strategie uitgestippeld. In deze casestudy wil ik jou laten zien hoe ik dit heb gedaan en wat mijn redenen zijn voor deze aankopen. Tot slot zal ik aangeven hoe ik investeer in de AEX en wat mijn resultaat tot nu toe is.

Ik wens je veel leesplezier toe!

Lange termijn belegging

Het eerste wat ik duidelijk wil maken is dat dit een echte lange termijn belegging is. Als je kijkt naar de grootste beleggers in de wereld, dan hebben zij één ding gemeen: Ze focussen lange termijn. Dit is ook heel logisch, want op de lange termijn worden de echte rendementen behaald. De reden hiervan is dat je je vermogen kan laten compounden. Geen idee wat het is? Kijk onderstaande afbeelding maar eens:

In bovenstaande afbeelding beleg je iedere maand een bedrag van €200,- tegen een rendement van 7%. Wat je op zou moeten vallen: als je begint kost het je 11 jaar om een bedrag van €50.000,- op te bouwen. Als je dan helemaal rechts naar de grafiek gaat, dan zie je dat we in jaar 23 een vermogen hebben van €210.000,- en in jaar 25 al een vermogen van €260.000,-.

Kortom, aan het begin van de rit kost het je 11 jaar om een vermogen van 50.000,- op te bouwen, terwijl dit aan het eind van de rit slechts 3 jaar kost! Hoe dit kan? Je krijgt rendement over je rendement, dit wordt ook wel “Compound Interest” genoemd.

Nu je weet met welke gedachtegang ik deze strategie heb uitgekozen, is het tijd om te gaan kijken naar deze strategie zelf.

Onderdeel van de strategie

Om maar meteen met de deur in huis te vallen, de strategie die ik hanteer op de AEX-index is de strategie “Middelen” Dit middelen betekent eigenlijk niets anders dan het spreiden van je inleg in tijd, bedrijven en sectoren.

Op het moment dat je je inleg spreidt in tijd, dan koop je onderaan de streep altijd tegen het gemiddelde van die periode in. Stel jezelf eens voor, je koopt de komende 20 jaar iedere maand voor hetzelfde bedrag aan aandelen, ongeacht de stand van de koers. Er zullen ongetwijfeld maanden zijn dat je de aandelen inkoopt tegen het hoogste punt, maar er zullen ook maanden zijn dat je de aandelen koopt tegen de laagste koers. Op die manier wordt dit gecompenseerd en koop je altijd tegen het gemiddelde. Zie onderstaande afbeelding voor een voorbeeld van deze strategie:

In bovenstaande afbeelding staat ieder pijl voor een koopmoment. In dit voorbeeld koopt een persoon jaarlijks voor eenzelfde bedrag de AEX index. Hier zie je heel duidelijk dat deze persoon zeker aan het begin van de priode tegen aan lage prijs koopt, en aan het eind van de looptijd een hogere prijs betaald.

Het mooie van deze strategie is dat het je niet uitmaakt hoe hoog of hoe laag de koers staat als je koopt. Onderaan de streep koop je altijd tegen het gemiddelde. Zie hiervoor de groene lijn in onderstaande afbeelding. Deze groene lijn is de gemiddelde prijs die is betaald voor de AEX index over de afgelopen 12 jaar. Dit is een prijs van €391,-

Zoals je ook in bovenstaande afbeelding ziet staat de koers uiteindelijk op de 614,24 punten. Dit betekent dat je dankzij deze strategie de aandelen met een enorme winst kunt verkopen. Of dit allemaal niet genoeg is, je krijgt ook nog een mooi dividendrendement.

Dividendrendement

Naast deze waardestijgingen krijg je ook nog een dividendrendement van maar liefst 3%. Klinkt dit niet veel? Daar heb je misschien wel gelijk in, voor het eerste jaar dan, maar let eens op.

Stel je investeert in het eerste jaar €3.000,- en je krijgt hierover 3%, dat is slechts €90,- Leuk om erbij te hebben, maar ik ben het met je eens, met €90,- worden we niet financieel vrij.

Maar laten we ons even voorstellen dat we de afgelopen 10 jaar iedere maand €200,- hebben geïnvesteerd. Dan hebben we na 10 jaar al een vermogen van rond de €50.000,-. Dit betekent een dividendrendement van €1500,-. Dit lijkt er al meer op.

Maar wat als we dit al 20 jaar hebben gedaan. Dan hebben we een vermogen van €150.000,- wat een dividendrendement betekent van €4.500,-. Daar kun je al heel leuk extra van op vakantie.

Als je deze strategie 25 jaar hebt gebruikt dan heb je een vermogen van ruim €250.000,-. Dit komt al neer op een dividendrendement van €7.500,-. Nu kun je misschien al minder gaan werken!

En ja, dit allemaal met een investering van slechts €200,- per maand. De toverwoorden hier zijn: Geduld & Discipline.

Spreiding

Zoals gezegd is spreiding in tijd niet de enigste cruciale factor. Hiernaast is het ook belangrijk om te spreiden in bedrijven en sectoren. Je moet immers nooit al je geld op één paard zetten.

Om die reden heb ik ervoor gekozen om een ETF te kopen van de AEX index. De AEX index bestaat uit de 25 grootste bedrijven uit Nederland. Het mooie hiervan is dat als het slecht gaat met één bedrijf, jij dit niet direct merkt in het resultaat van je belegging.

Kortom, spreiden, spreiden, spreiden en op de lange termijn bouwen aan je vermogen.

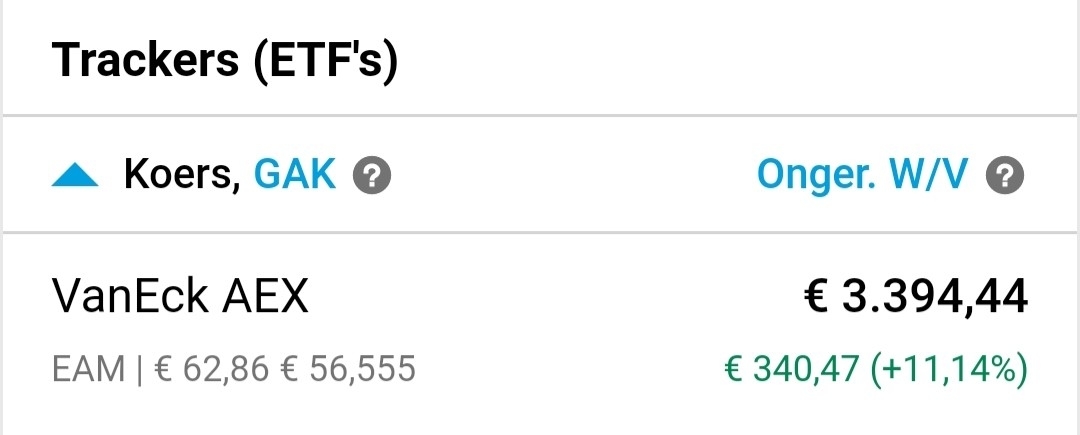

Mijn resultaat

Mijn resultaat tot nu toe? Een rendement van ruim 11% op de AEX-index. Dit is zelfs nog zonder de dividenden!

Wat is de volgende stap?

Ik hoop dat je hebt genoten van het lezen van deze case study en dat ik je inzicht heb kunnen geven in de denkwijze van een belegger. Nu is het belangrijk dat je voor jezelf bepaalt wat de volgende stap is in jouw beleggingsavontuur. Durf jij het aan?

DISCLAIMER:

- Niets van de hierboven genoemde inhoud kan opgevat worden als beleggingsadvies. Ik heb hier op objectieve wijze geschetst hoe mijn voorbereiding en analyse omtrent deze positie eruit zag. Met niks van deze inhoud wil ik jou aansporen om te starten met het beleggen.

- Ik ben geen beleggingsadviseur of financieel expert. Om die reden bevat geen van de content adviezen of aanbevelingen.

- In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

- De uitkomst van de analyse kan net zo goed fout zijn! Zelfs de beste beleggers maken in maar 50% van de gevallen winst. Niemand kan de koers voorspellen, ook deze analyse niet.

- Overweeg jij om te starten met beleggen? Ook jij gaat geld verliezen! Houdt dit in gedachte.